纯碱期货基准交割品为符合《中华人民共和国国家标准 工业碳酸钠及其试验方法第1部分:工业碳酸钠》(GB/T 210.1—2004)II类优等品的重质纯碱,且氯化钠含量(以干基的NaCl的质量分数计)≤0.6%,无替代交割品。纯碱交割单位为20吨。纯碱交割品的包装应符合《纯碱国标》规定。纯碱单包净重为1吨以及交易所公告的其他规格。

纯碱(Soda Ash),又名苏打、碱灰、碱面或洗涤碱,成分为碳酸钠,分子式为Na2CO3,分子量105.99。纯碱是重要的基础化工原料和“三酸两碱” 中的两碱之一,广泛地应用于建材、石油化学工业、冶金、食品、纺织、国防、医药等国民经济诸多领域,在国民经济中占有十分重要的地位。

根据密度的不同,纯碱大致上可以分为轻质纯碱(以下简称轻碱)和重质纯碱(以下简称重碱),其化学成分都是碳酸钠,但物理形态不同:轻碱密度为500-600kg/ m3,呈白色结晶粉末状;重碱密度为1000-1200kg/ m3,呈白色细小颗粒状。与轻碱相比,重碱具有坚实、颗粒大、密度高、吸湿低、不易结块、不易飞扬、流动性好等特点。此外,也有超轻质纯碱和超重质纯碱,密度分别为370kg/ m3左右和1550-2553kg/ m3。

纯碱是重要的化工原料之一,用途最重要的包含以下领域:一是建材领域,纯碱作为平板玻璃的主要的组成原材料之一,为反应提供钠离子,同时也是澄清剂的主要成分;二是化工生产领域,纯碱大范围的使用在制造硅酸钠(俗称泡花碱、水玻璃)、碳酸氢钠(俗称小苏打)、氟化钠、重铬酸盐等产品;三是印染冶金领域,纯碱充当纺织物生产的全部过程的软水剂,或是用作冶炼的助溶剂、选矿的浮选剂以及炼钢的脱硫剂等;四是食品加工领域,纯碱作为面食添加剂起到中和剂、膨松剂、缓冲剂、面团改良剂作用,增加面食口感和柔韧度,也可作为主要辅助添加剂应用于味精、酱油的生产。此外,纯碱也广泛地应用于环保脱硫、医药制品、制革、造纸等,高端纯碱还可用于显像管玻壳和光学玻璃制造。

纯碱生产的基本工艺为联碱法、氨碱法和天然碱法,三种工艺所用原料均不一样。纯碱的消费流域主要是平板玻璃、日用玻璃、合成洗涤剂、光伏玻璃、泡花碱、氧化铝等。下图为纯碱产业链示意图。

在没有工业生产方法之前,人们从天然碱湖中采得或从含碱植物灰中制造出纯碱,用于洗涤剂以及玻璃、肥皂、皮革制造等方面。随工业发展,原始的纯碱提取方式已经不能够满足用碱需求,大规模工业制碱生产的基本工艺应运而生。目前,制碱工艺大致上可以分为合成碱法和天然碱法,世界纯碱产能中合成碱法约占三分之二,天然碱法约占三分之一。

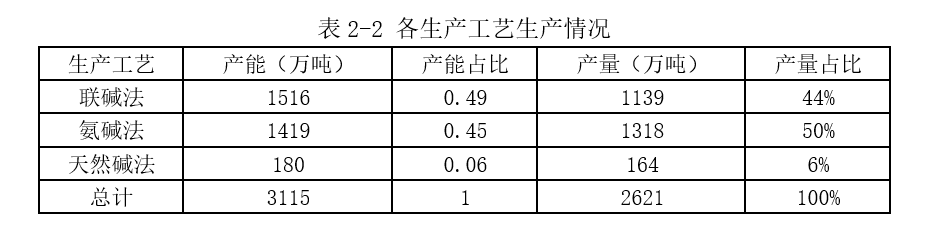

90年代以后,中国结束了长期依靠大量进口满足国内纯碱需求的局面,中国纯碱产量可以自给自足,并慢慢的变成为纯碱的净出口国,出口量占据全国产量的5%,出口地主要是东南亚国家,进口依存度1%左右。2002年纯碱产能突破1000万吨,自2003年起,我国纯碱产能和产量位居世界第一。2010年纯碱产能突破2500万吨。2014年,我国的纯碱产能达到了历史最高点3135万吨,产量达2515万吨。截至2018年底,我国纯碱产能为3115万吨,产量为2621万吨。

国内纯碱企业的重质化率一般在40%-60%,即生产线%的纯碱产能加工转化为重碱,在这一比率内,纯碱生产公司能够根据下游需求和轻重碱价格决定产出的轻重碱比例。青海纯碱企业的重质化率较高,可达70%以上。也有少数企业的重质化率为零,即完全不生产重碱。

从产量上看,2018年轻碱产量1325万吨,较2007年增长95万吨;重碱产量1296万吨,较2007年增长769万吨。整体来看重碱的产量增速远远高于轻碱,产量占比也从2007年的30%增长至2018年的49%。

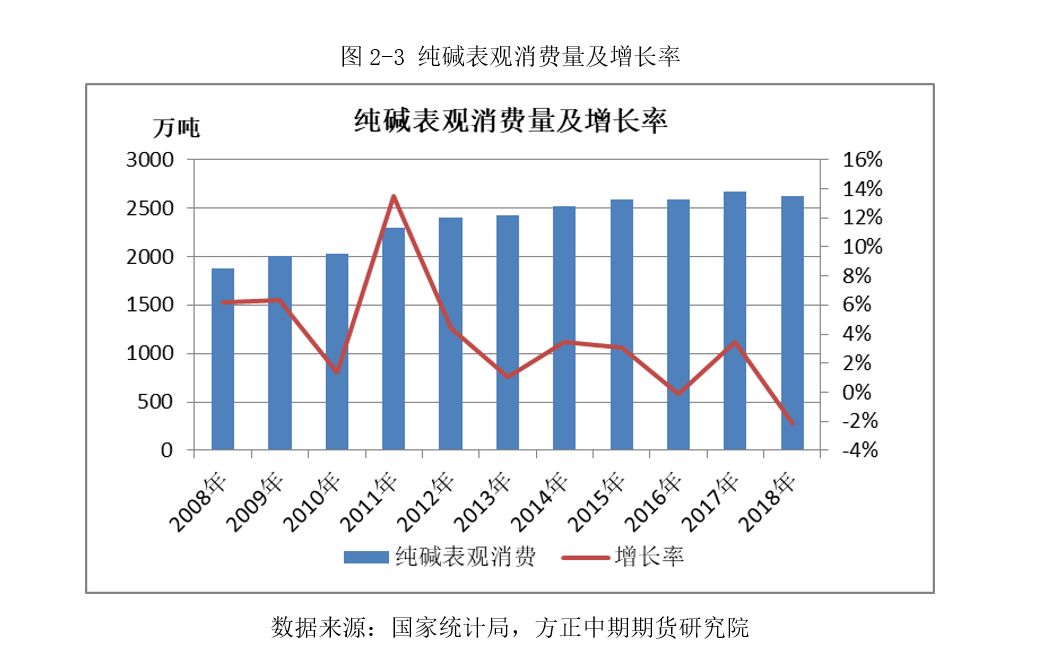

我国是世界第一大纯碱消费国。随着经济的发展,中国纯碱消费量整体呈递增趋势。2018年我国纯碱总需求量为2512万吨,较2017年减少66万吨,较2010年增长635万吨,8年间共增长34%。

重碱需求快速增长是纯碱需求持续增长的最主要原因。中国纯碱工业协会统计数据显示,2018年全国重碱需求量为1347万吨,较2010年的822万吨增长64%。重碱需求增长对纯碱总需求增长的贡献率达到83%。同时,重碱需求占比也从2010年的44%提升至2018年的54%。

相比重碱,下游对轻碱的需求增长缓慢。2018年全国轻碱需求量为1165万吨,相比2010年增长110万吨。

在中国纯碱应用领域,4%的纯碱应用于食品行业,属于食用纯碱;其余96%的纯碱应用于工业生产的原材料或辅助剂,属于工业用纯碱。

在工业生产中,纯碱广泛应用于平板玻璃、无机盐、日用玻璃、洗涤剂和氧化铝等行业。据统计,2018年平板玻璃行业对纯碱的需求量为1303万吨,占纯碱总需求量的51.9%;无机盐行业对纯碱的需求量为287万吨,占比11.4%(其中硅酸盐行业占比6.9%,两钠行业占比3.0%,磷酸盐行业合计占比1.5%);日用玻璃行业对于纯碱的需求量为196万吨,占比7.8%;洗涤剂行业对于纯碱的需求量为184万吨,占比7.3%;氧化铝行业对于纯碱的需求量为50万吨,占比2.0%。具体情况如下图。

纯碱下业在轻、重碱使用方面有明确的要求,很少出现轻、重碱混用的现象。纯碱的下业中,平板玻璃行业是重碱最主要的消费者,日用玻璃、洗涤剂、氧化铝等行业则主要消费轻碱,无机盐领域部分企业采用重碱,部分企业采用轻碱。

国内纯碱需求量排名前十的省(市、自治区)分别是:广东、河北、湖北、山东、四川、安徽、浙江、河南、福建和江苏,需求合计1860.5万吨,占全国纯碱总需求量的74.1%。

国内纯碱的主产区和主销区并不一致,需要通过贸易调节。全国主要纯碱贸易区域中,净调出省(市、自治区)5个,调出纯碱总量1318万吨;净调入省(市、自治区)23个,调入纯碱总量1231.9万吨。

在5个主要调出省(市、自治区)中,年调出量达到100万吨 以上的有四个。其中青海纯碱调出量最大,年调出量为414万吨,占全国调出总量的31%;江苏调出纯碱量位列第二,年调出量为365.2万吨,占总量的28%;河南调出纯碱量位列第三,年调出量为304.6万吨,占总量的23%;山东调出纯碱量位列第四,年调出量为162.7万吨,占总量的12%。这四个省(市、自治区)调出量占总调出量的比值合计达到94%。

在主要调入省(市、自治区)中,调入量位列第一的是广东,年调入量为268.7万吨,占全年调入总量的22%;湖北调入纯碱量位列第二,年调入量为141.6万吨,占调入总量的11%;河北调入纯碱量位列第三,年调入量为95.7万吨,占总量的8%;位列第四的是四川,年调入量为76.1万吨,占总量的6%。四省调入量占总调入量的47%。

华南、华北和华东是纯碱贸易较为集中的地区。华南作为纯碱的主销区之一,区域内供给不足,市场缺口由华北、华东、华中及西部区域补给。

华北地区作为平板玻璃企业集聚地,全国约1/4的玻璃企业聚集于此,纯碱需求量较大,主要由河南金山、内蒙古吉兰泰、苏尼特碱业及唐山三友等纯碱生产企业供给。以河北为例,当地纯碱供给主要来自于青海、河南、河北和山东。近几年,青海依靠其低成本优势,在华北区域的市场占有量逐年增加,受此影响,江苏、浙江及安徽调入纯碱在华北区域的市场占有量逐年递减。

华东地区作为全国主要的纯碱生产和消费市场,依靠发达的运输网络,加上临港、汽运便利等优势,区域内纯碱除自用外,多流向东北、华北、华南等需求旺盛的市场。但随着近年来纯碱行业竞争愈演愈烈,华东纯碱流入华北、东北、华南市场上的纯碱贸易量出现不同程度的压缩。

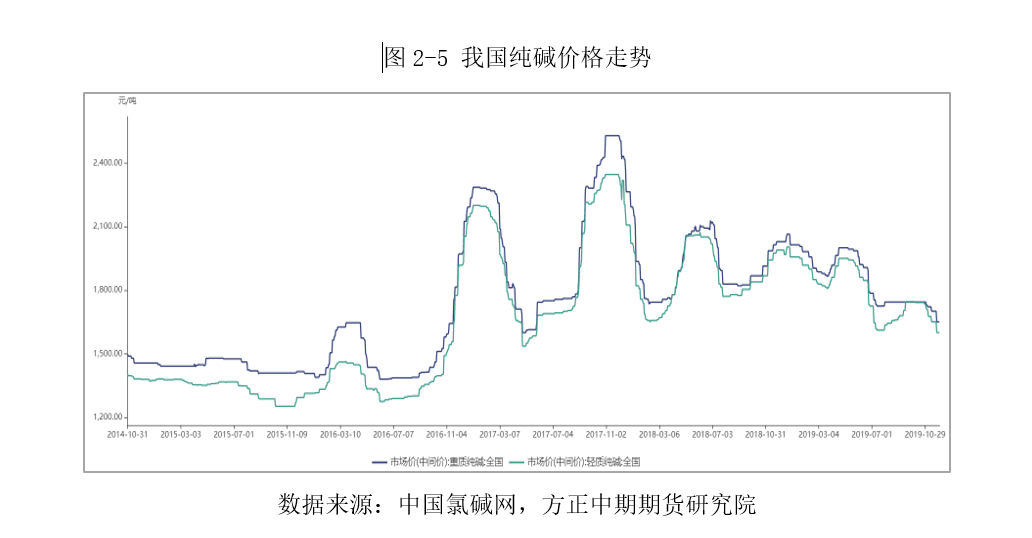

我国纯碱价格2012—2015年处于底部盘整区域。主要原因在于2012-2015年间行业产能严重过剩,导致市场低迷,纯碱价格一路下行。轻质纯碱价格区间在1200—1400元/吨,重碱价格区间在1400—1600元/吨,一度低于纯碱企业生产成本。自2016年年底开始,纯碱及其下业纷纷经历了去产能和产能升级的过程,各行业间产能变化的节奏不同造成纯碱供需的阶段性不匹配,纯碱价格出现大幅振荡,轻碱价格2017年年底、2018年年初达到2300元/吨,重碱价格达到2500元/吨。2019年年初以来国内纯碱市场整体走势较弱,下游需求相对较弱,价格普遍下行。2019年国内轻碱市场主流价格1600-2000元/吨左右,重质碱市场主流价格在1650—2050元/吨,截止11月底全国轻质纯碱均价为1600元/吨,重质纯碱均价为1650元/吨。

纯碱的供给和需求是由纯碱及其下业的产能和开工率决定的。轻碱和重碱的下游各不相同并且极少出现混用,在重质化率范围内,纯碱生产企业能够准确的通过轻重碱的价格和需求情况调节轻碱和重碱的产出比例。由于使用轻碱的企业很少做库存,同时采购期限较短,因此轻碱价格变化更为迅速。在纯碱供不应求的时期,往往是轻碱价格先行上涨。由于重碱比轻碱多了一道生产工序,纯碱企业倾向于先行保证轻碱的供应,降低重碱的产出比例,重碱价格随之上涨。而在纯碱供大于求的阶段,由于平板玻璃企业产能相对集中,议价能力强于轻碱企业,往往会出现重碱价格先于轻碱价格下跌的现象。

纯碱企业的生产成本中原燃料成本占比达到70%以上,因此纯碱的主要生产成本取决于原料(原盐、石灰石、合成氨等)和燃料(煤炭、天然气)的价格。

原盐在纯碱成本中占比达到20%-25%。由于我国原盐供给相对充裕,市场价格长期保持低位,原盐价格变动对于纯碱生产供应造成的影响有限。

石灰石是国家重点保护的矿产资源,在纯碱成本中占比达到10%-15%,由于石灰石应用范围颇为广泛,市场需求潜力较大,预计未来石灰石价格将稳中有升。

煤炭在纯碱生产成本中占比约为30%-40%,煤炭价格的上涨将提高纯碱公司制作成本进而推高纯碱价格。

2015年以来,环保政策越来越严厉,对纯碱行业供求两端均产生了广泛的影响。在供给方面,受环保因素影响,纯碱企业停车检修、改造升级等情况逐渐增加,行业产能利用率下降,供应出现紧张局面。在需求方面,平板玻璃、洗涤剂、日用玻璃等行业环保监察力度趋严,去产能速度加快,其它纯碱下业开工也受到影响,致使纯碱需求端有所收缩。由于纯碱及其各个下业面临的环保政策力度不同,对供求两端产生的影响力度有所差异,可能造成纯碱价格在短期内出现较大幅度的波动。

相关政策因素主要包括国家及行业相关的政策和法律法规,如税收政策、货币政策、财政政策、利率政策、汇率政策等。比如在其他条件不变的情况下,国家在某一阶段执行宽松的货币政策,增加货币的投放,实行低利率政策;或实行积极的财政政策,减少税收,鼓励消费,增加市场需求等,都会引发商品价格上涨,纯碱价格也会随之上涨。反之,国家减少货币的投放,增加税收,实行高利率政策等都可能引起价格的下降。此外,税收政策、汇率政策在一定程度上也能引起国内价格水平的变动。

此外,国家相关政策中,电价政策、运输政策、税收政策也会对纯碱价格产生影响。如2015年国家全面推行工商业用电同价,致使国内纯碱企业生产所带来的成本大幅增加;2016年9月21日起《超限运输车辆行驶公路管理规定》施行后,增加了纯碱的汽运成本;2017年部分铁路局运输线路优惠政策取消,铁路运输成本上浮明显,改变了青海纯碱向国内其他区域调货的轨迹,华北、西南等多地受到西北货源冲击影响,国内纯碱供需格局发生变化,进而导致市场行情报价的变化。

流通渠道和经营者在受到各个方面的影响后产生心理状态改变,往往导致情绪波动,判断失误,做出盲目抢购或者狂抛行为,这也是在某个时间段内引起纯碱产品价格狂跌暴涨的重要因素之一。

中国纯碱进口量占总需求的比重极小,出口量虽然在纯碱国际贸易中名列第三位,但占国内产能产量的比重也不高。我国纯碱在国际贸易中缺乏定价权,多采用价格跟随策略。因此,国际纯碱价格的涨跌对于国内市场价格影响较小,但会在某些特定的程度上影响纯碱上下业的心理预期。